Financiamiento y capital de trabajo: opciones para empresas

Tabla de Contenidos

Para que tu negocio prospere, mantener una estabilidad financiera sólida es clave. El capital de trabajo es el motor que permite cubrir tus operaciones diarias y mantener el flujo activo.

En este artículo, analizamos cómo gestionar el financiamiento de capital de trabajo estratégicamente y cómo soluciones digitales como Klar Empresarial facilitan el acceso a la liquidez para tu negocio.

¿Qué es una financiación de capital de trabajo?

La financiación de capital de trabajo es un tipo de financiamiento que permite a las empresas cubrir necesidades operativas de corto plazo, como inventario, pago a proveedores o gastos operativos, sin afectar su liquidez. Su objetivo es mantener un flujo de efectivo saludable para que el negocio pueda operar, crecer y responder a imprevistos sin descapitalizarse.

¿Cuándo una empresa necesita financiamiento de capital de trabajo?

Una empresa suele necesitar financiamiento de capital de trabajo cuando enfrenta problemas de liquidez, desbalances en su flujo de efectivo o un crecimiento que exige mayor efectivo disponible para sostener las operaciones diarias.

Esto ocurre, por ejemplo, cuando los activos circulantes o activos corrientes (como cuentas por cobrar o inventario) no son suficientes para cubrir los pasivos circulantes o pasivos corrientes (proveedores, nómina, impuestos). En términos financieros, hablamos de un capital de trabajo neto ajustado o insuficiente.

También puede surgir una necesidad de financiamiento ante gastos imprevistos, incremento en costos de materias primas, expansión hacia nuevos mercados o aumento de ventas en temporada alta.

En todos estos casos, el financiamiento de capital de trabajo permite sostener la operación sin comprometer activos fijos ni descapitalizar el negocio.

¿Para qué usan las empresas el financiamiento como capital de trabajo?

El financiamiento de capital de trabajo permite a las empresas mantener la operación activa, responder a cambios en la demanda y sostener su flujo de efectivo. Estos son los usos más comunes:

Compra de inventario y materia prima

Muchas empresas o pymes necesitan liquidez para comprar inventario o materias primas antes de vender. El financiamiento del capital de trabajo ayuda a mantener activos líquidos suficientes para no frenar la producción o las ventas.

Pago a proveedores

Contar con financiamiento permite cumplir con plazos de pago, negociar mejores condiciones con proveedores y evitar retrasos que afecten la operación o la relación comercial.

Nómina y gastos operativos

El capital de trabajo también se usa para cubrir gastos operativos recurrentes como sueldos, renta, servicios o logística, especialmente cuando el flujo de caja es irregular.

Cobertura de picos de demanda o estacionalidad

Durante la temporada alta o momentos de estacionalidad, las necesidades de capital de trabajo aumentan. El financiamiento permite responder a la demanda sin poner en riesgo la estabilidad financiera.

Opciones o tipos de financiamiento para capital de trabajo

Elegir el tipo de financiamiento adecuado es clave para una buena administración del capital de trabajo. No todas las empresas tienen las mismas necesidades ni los mismos ciclos de ingreso, por lo que entender las opciones disponibles permite tomar mejores decisiones financieras y cuidar la salud financiera del negocio.

Crédito empresarial vs. línea de crédito revolvente empresarial

Dentro de las opciones de financiamiento para capital de trabajo, dos de las más comunes son el crédito empresarial tradicional y la línea de crédito revolvente. Aunque ambos permiten acceder a liquidez, funcionan de manera diferente y se adaptan a necesidades distintas.

El crédito empresarial consiste en un monto fijo que la empresa recibe de una sola vez y devuelve en un plazo determinado, generalmente mediante pagos periódicos. Suele ser útil para cubrir necesidades puntuales o gastos específicos, pero ofrece menor flexibilidad, ya que una vez utilizado el capital, es necesario solicitar un nuevo crédito para volver a acceder a financiamiento.

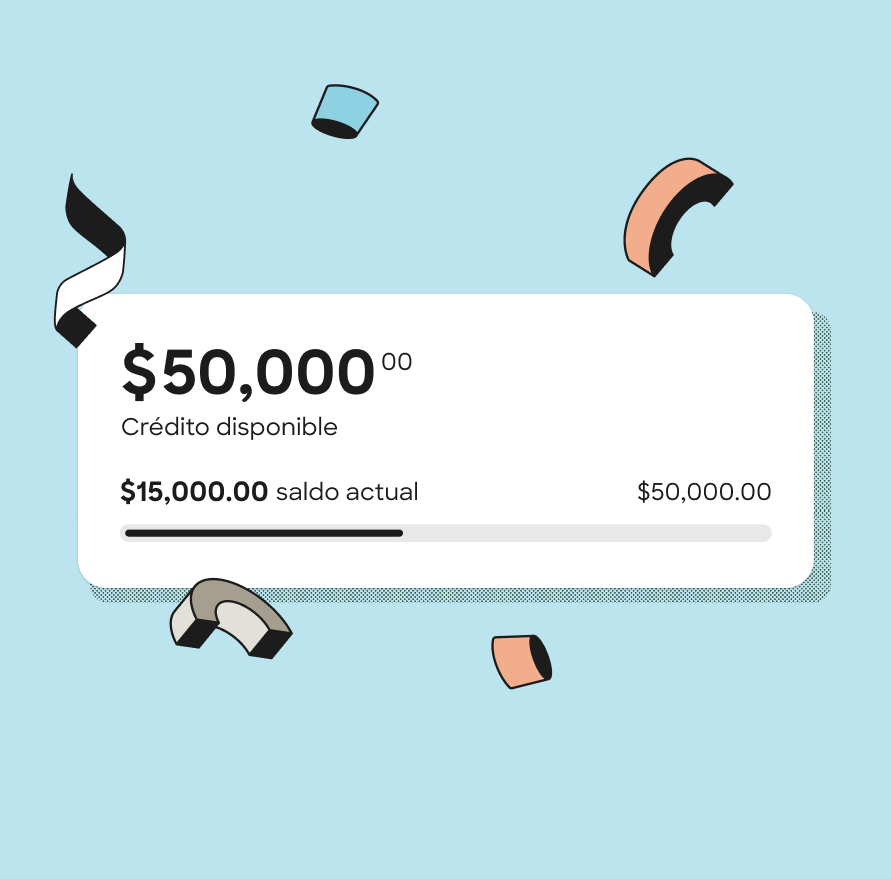

La línea de crédito revolvente empresarial, en cambio, está pensada para necesidades recurrentes de capital de trabajo. Permite usar solo el monto necesario, pagar lo utilizado y volver a disponer del capital disponible sin iniciar un nuevo proceso. Esto la convierte en una opción más flexible para empresas con flujos de ingresos variables o gastos operativos constantes.

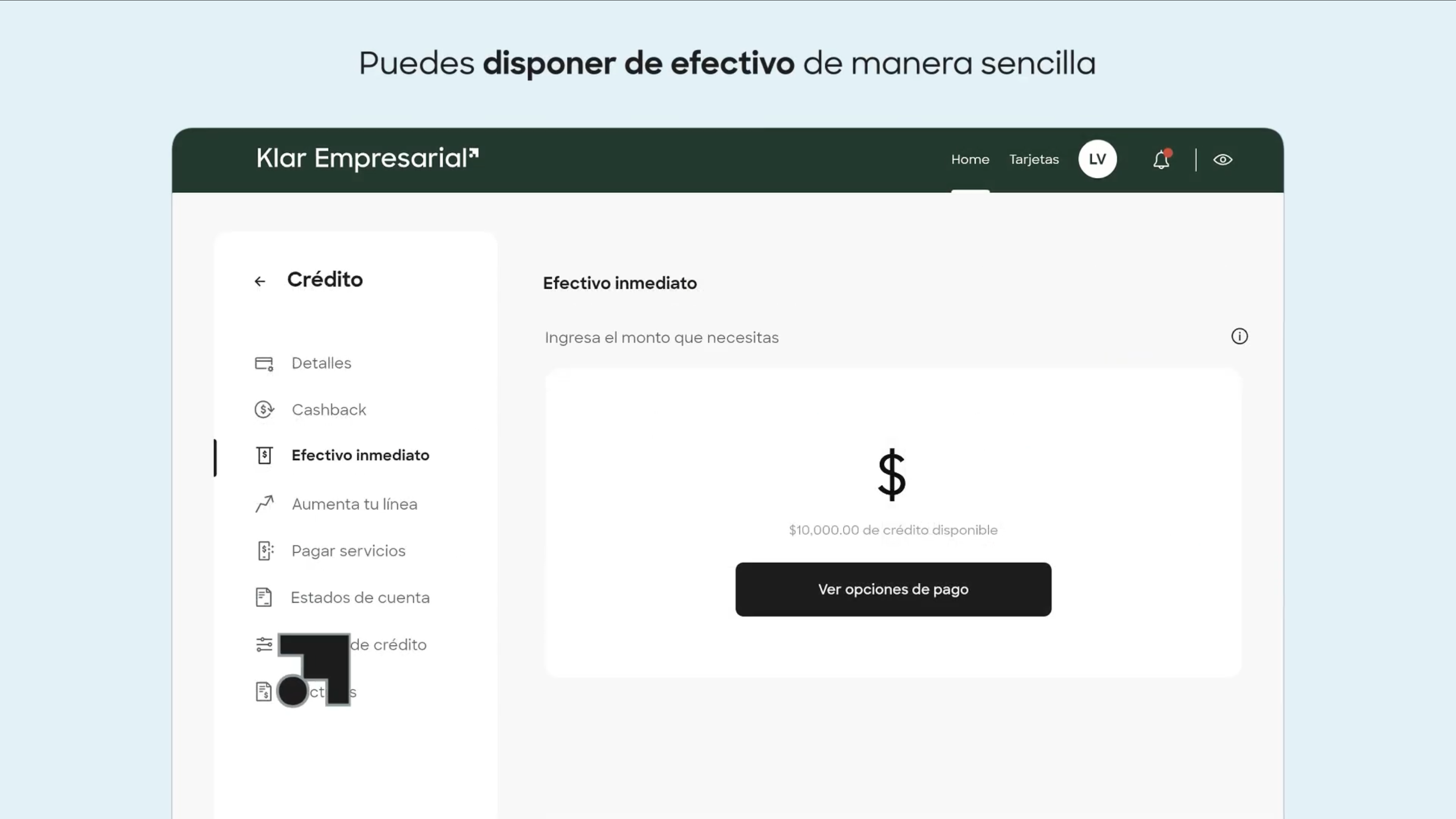

La línea de crédito revolvente de Klar se adapta al ritmo de las empresas y pymes, con montos de hasta $5 millones definidos según el nivel de ventas. Esto facilita mantener liquidez, cubrir nómina, proveedores, impuestos o imprevistos, y responder rápidamente a cambios en la operación, todo con control y visibilidad desde una plataforma digital.

Opciones digitales vs. banca tradicional

La principal diferencia entre las opciones digitales y la banca tradicional está en la experiencia y la flexibilidad. Mientras que los prestamistas tradicionales suelen requerir procesos largos, garantías rígidas y poca claridad en condiciones, las soluciones digitales priorizan la agilidad y la transparencia.

Las opciones digitales de financiamiento para capital de trabajo ofrecen:

- Procesos de solicitud más rápidos

- Menos fricción administrativa

- Claridad en tasas de interés, plazos y costos

- Mejores condiciones para la toma de decisiones

En este contexto, Klar Empresarial se posiciona como una alternativa moderna para quienes buscan financiamiento del capital de trabajo sin complicaciones. Con disposición de efectivo en 2 clicks para

cubrir nómina, proveedores, impuestos o imprevistos urgentes.

¿Cómo elegir el mejor financiamiento para capital de trabajo?

Seleccionar el financiamiento adecuado requiere evaluar varios factores clave que impactarán directamente la salud financiera de tu empresa. Estos cuatro criterios te ayudarán a tomar decisiones informadas:

CriterioQué evaluarFlexibilidadCapacidad de usar, pagar y reutilizar sin nuevos trámites.PlazosOpciones de 30 a 90 días según el ciclo del negocio.CostosTasa de interés, comisiones y CAT total.Flujo de efectivoPagos manejables que permitan margen para imprevistos.

Flexibilidad de uso y reutilización

La capacidad de reutilizar el financiamiento conforme se realizan pagos representa un criterio fundamental en la toma de decisiones. Las líneas de crédito revolventes ofrecen esta flexibilidad, permitiendo ajustar el uso del capital según las necesidades cambiantes del negocio. Esta característica resulta especialmente valiosa para empresas con flujos de efectivo variables o necesidades estacionales recurrentes.

Plazos y esquema de pagos

Los plazos de pago deben alinearse tanto con el ciclo de conversión del efectivo como con el flujo de caja disponible de la empresa. Financiamientos de corto plazo son adecuados para necesidades operativas inmediatas, mientras que plazos más largos se justifican en inversiones o expansiones.

Antes de comprometer un pago, es fundamental asegurarse de que al llegar la fecha exista flujo suficiente para afrontarlo sin afectar la operación. Contar con opciones de pago entre 30 y 90 días brinda mayor control y flexibilidad sobre el flujo de caja.

Costos, tasas y claridad de condiciones

Las tasas de interés representan solo una parte del costo total. Es fundamental analizar todas las comisiones, cargos por apertura, penalizaciones por pago anticipado y cualquier gasto asociado. La transparencia en estas condiciones evita sorpresas que comprometan la viabilidad del financiamiento.

Comparar el CAT (Costo Anual Total) de diferentes opciones facilita decisiones informadas que protejan la salud financiera a largo plazo.

Impacto en el flujo de efectivo

Cualquier financiamiento debe evaluarse según su efecto en el flujo de efectivo proyectado. Los pagos deben ser manejables dentro de los ingresos esperados, dejando margen para gastos imprevistos. Un financiamiento bien estructurado fortalece el capital de trabajo positivo en lugar de tensionarlo.

Errores comunes al contratar financiamiento para capital de trabajo

Conocer qué situaciones evitar ayuda a tomar mejores decisiones y a usar el capital de trabajo de forma estratégica. Estos son los puntos más frecuentes a considerar:

Usarlo para gastos que no generan retorno

Uno de los errores más críticos es destinar el financiamiento a gastos que no generan flujo de caja futuro. Utilizar crédito para cubrir pérdidas operativas recurrentes o gastos suntuarios compromete la capacidad de pago sin mejorar la situación financiera subyacente. El financiamiento debe invertirse en activos circulantes productivos o mejoras operativas que incrementen la rentabilidad.

Elegir soluciones rígidas para necesidades variables

Contratar un préstamo de monto fijo cuando la empresa tiene necesidades variables puede limitar la flexibilidad financiera y generar presión innecesaria en la operación. Esta rigidez puede llevar a pagar intereses por capital no utilizado o a quedarse sin recursos en momentos clave.

Por eso, muchas empresas optan por líneas de crédito flexibles, como la línea de crédito revolvente de Klar, que permite usar solo el monto necesario, pagar y volver a disponer del capital conforme cambian los ciclos del negocio, manteniendo un mejor control del flujo de efectivo.

No considerar el costo total del financiamiento

Enfocarse únicamente en la tasa de interés nominal sin evaluar comisiones, seguros obligatorios y otros cargos puede resultar en sorpresas costosas. El análisis superficial del costo financiero lleva a decisiones que comprometen los márgenes operativos. Es esencial calcular el costo efectivo considerando todos los componentes.

Sobreestimar la capacidad de pago

Basar el financiamiento en proyecciones demasiado optimistas puede generar compromisos difíciles de cumplir. Cuando el pago del financiamiento consume la mayor parte del flujo de caja, la empresa pierde margen para enfrentar imprevistos y afecta su estabilidad financiera.

Ignorar la estructura del balance general

Financiar activos de largo plazo con deuda de corto plazo genera descalces peligrosos entre vencimientos de obligaciones y generación de retornos. Esta desalineación temporal puede forzar refinanciamientos urgentes en condiciones desfavorables. La administración financiera prudente requiere emparejar la duración de activos y pasivos para mantener la estabilidad.

Preguntas frecuentes sobre financiamiento de capital de trabajo

¿Qué tipo de financiamiento es mejor para cubrir las operaciones diarias de mi empresa?

El financiamiento más adecuado para cubrir operaciones diarias suele ser aquel que ofrece flexibilidad, como las líneas de crédito revolventes. Este tipo de financiamiento permite usar solo el capital necesario, pagar y volver a disponer de los fondos conforme cambian las necesidades del negocio. Soluciones como la línea de crédito empresarial de Klar están diseñadas para adaptarse al ritmo operativo de las empresas y pymes.

¿Cómo saber cuánto financiamiento necesita mi empresa?

El monto ideal de financiamiento depende del flujo de efectivo, los gastos operativos y los ciclos de cobro y pago de la empresa. Analizar el capital de trabajo neto, los activos y pasivos corrientes, y los gastos promedio mensuales ayuda a estimar la necesidad real.

¿El financiamiento de capital de trabajo es de corto o largo plazo?

Generalmente, el financiamiento de capital de trabajo se utiliza para necesidades de corto plazo, como inventario, nómina o pagos a proveedores. Sin embargo, algunas soluciones permiten plazos más amplios según el tipo de financiamiento.

¿Qué riesgos tiene usar financiamiento para cubrir gastos operativos?

El principal riesgo es contratar un financiamiento con pagos rígidos que presionen el flujo de caja. Para reducir este riesgo, es clave elegir opciones con plazos claros, condiciones transparentes y flexibilidad de uso. Alternativas digitales como Klar Empresarial ayudan a mantener control sobre el capital utilizado y los pagos, evitando sobreendeudamiento.

¿Cómo evitar problemas de liquidez al contratar financiamiento para mi empresa?

Para evitar problemas de liquidez, es importante no comprometer todo el flujo de efectivo en pagos fijos y elegir soluciones que se adapten a los ciclos del negocio. Comparar distintas opciones, entender los costos y optar por financiamiento flexible, como las líneas de crédito empresariales de Klar, permite mantener efectivo disponible para la operación diaria.

Klar apoya a las empresas con financiamiento para capital de trabajo

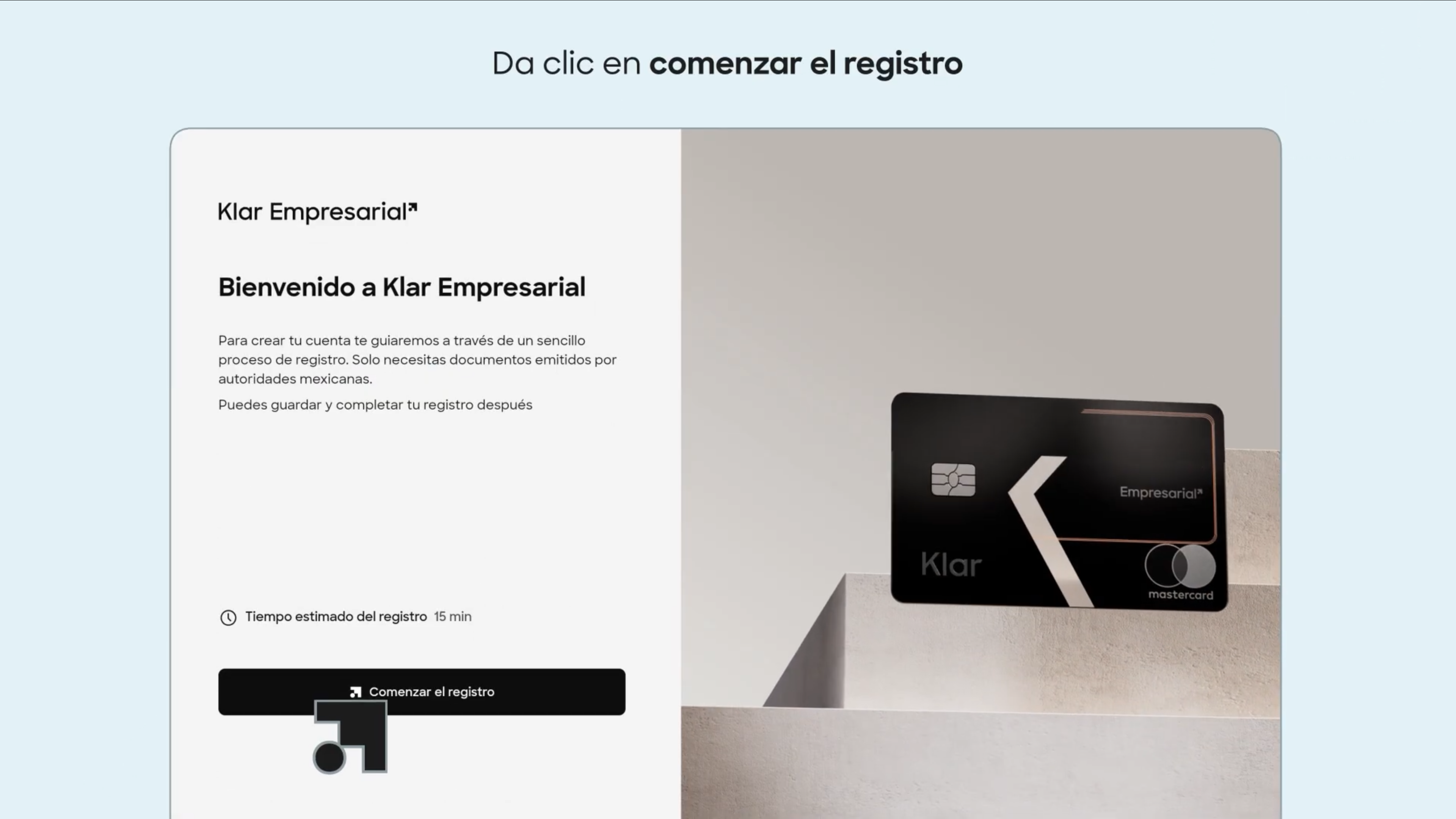

Klar Empresarial ofrece soluciones de financiamiento de capital de trabajo diseñadas para empresas y pymes que buscan simplicidad, control y agilidad. A través de la línea de crédito revolvente, las empresas pueden cubrir gastos operativos, mejorar su flujo de caja y tomar decisiones financieras con mayor claridad.

Con procesos digitales, condiciones transparentes y enfoque en la administración del capital de trabajo, Klar ayuda a las empresas a mantener su estabilidad financiera y aprovechar oportunidades de crecimiento sin frenar su operación.

Klar Empresarial en Youtube

Tutoriales y casos prácticos para aplicar en tu empresa

Todo lo que tu empresa necesita, en un solo lugar

Abre tu cuenta sin comisiones. Y accede a línea de crédito, tarjeta de crédito e inversiones.

.png)

_logo.svg)